记者|张乔遇

微信号:MD80086

添加微信好友, 获取更多信息

复制微信号

当商户通过各种移动APP或微信支付、支付宝等第三方电子钱包接收消费者付款时,通常消费者需要通过扫描商户的二维码或商户用设备扫描消费者手机二维码的方式来进行支付服务。

近日,提供这样服务的一家数字化支付科技平台上海富友支付服务股份有限公司(简称:富友支付)更新递交港交所IPO申请招股书,中信证券和申万宏源香港为保荐机构。

富友支付已经在支付科技平台行业中小有名气,其直接对标的同行业可比公司拉卡拉已经在A股上市,股票代码(300773.SH);乐刷科技作为移卡(9923.HK)全资子公司,在移卡2020年6月1日赴港上市后,乐刷科技也成为了上市公司的一部分;此外,连连数字(2598.HK)也已在香港上市。相对之下,富友支付的上市计划来得有些晚。

不过,界面新闻记者注意到,富友支付曾经在2015年、2018年、2021年三次备战A股上市未果。告败后,富友支付将上市地瞄准港交所。

受限于独立支付服务平台,行业市场份额不足1%

招股书显示,富友支付是在多领域领先的全能数字化支付科技平台,在多元化商业场景下为不同规模及不同行业的客户赋能,提供全渠道支付的服务以及科技、管理和其他增值服务。

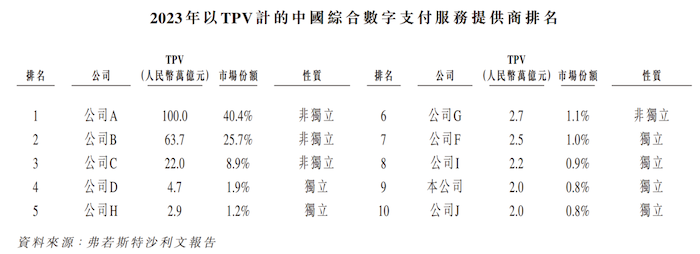

2023年中国综合数字支付服务市场的TPV为247.3万亿元,由三大非独立综合数字支付服务提供商主导,三者合共占据75.0%的市场份额。按2023年的TPV计,富友支付在中国综合数字支付服务提供商中排名第九位,市场份额仅0.8%。

前三大公司几乎垄断了整个市场,分别拥有40.4%、25.7%和8.9%的市场份额。根据对两家公司的表述,大致判断可能为蚂蚁集团、腾讯旗下的财付通以及中国银联。

而这三家企业均为非独立性质的数字支付服务提供商。例如财付通这样的非独立综合数字支付服务提供商,作为腾讯集团的附属公司运作。腾讯集团拥有多元化的业务组合,包括微信、QQ、腾讯游戏及腾讯视频。其已建立一个强大的商业生态系统,跨越通信、社交网络、游戏及视频娱乐,并将财付通的支付服务无缝整合至现有的业务线中。

而富友支付作为独立提供商并无该等成熟的业务线,无法从其母集团的成熟商业生态系统获得资源支持,故必须从零开始建立联系,此过程耗时耗力。缺乏成熟客户群。

此外,非独立综合数字支付服务提供商可以利用其广泛的用户网络扩展至支付领域。例如,支付宝利用淘宝庞大的用户基础,将其服务扩展至各大电商平台的支付场景。为获取客户,独立数字支付服务提供商需要投入大量资源进行营销及外展工作,产生较高的获客成本。

佣金成本高昂,毛利率下滑

2021年至2023年及2024年上半年(报告期),富友支付的收入分别为11.02亿元11.42亿元、15.05亿元和7.82亿元,其中综合数字支付服务收入占比维持在92%至96%之间,是公司核心业务。

综合数字支付服务包含商户收单、信用卡还款、基金支付等境内支付服务,同时还拓展了跨境数字支付服务;此外,公司还有部分商业化解决方案收入,主要依靠为用户提供SaaS解决方案、智能营销、账户运营服务等,不过占总收入的比重较低。

例如,最简单的一个应用场景为,当商户通过各种APP或微信支付、支付宝等第三方电子钱包接收消费者信息时,富友支付可以通过让消费者扫描商户的二维码或让商户的设备扫描消费者的手机二维码,向商户提供二维码支付服务。

这意味着公司服务使商户可以方便地通过统一渠道接收付款,无需生成多个二维码或为各种电子钱包购买不同的支付终端。集中处理交易亦便于商户保存记录及管理账户以及分析数据。

同时,以富友支付的提供银行卡收单服务为例,通俗地说,通过这个服务,商家可以用银联的系统来接收消费者用银行卡付的钱。不管是中国的银行卡,还是外国的银行卡,甚至是那种用手机碰一碰就能付款的移动银行卡支付(NFC支付)都能支持。这样商家就能更方便地收到消费者的钱了。

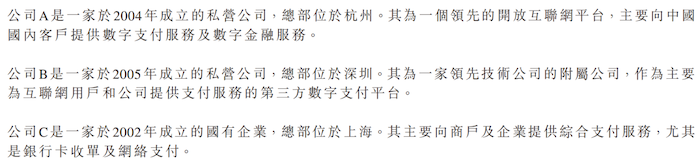

富友支付的综合数字支付服务收入主要来自按TPV的若干白分析收取服务费,或每笔交易向客户收取固定的服务费。而销售成本的重大部分就是向渠道合作伙伴支付佣金。由于公司大部分客户是通过渠道伙伴获得,同时需要控制相关佣金及获客成本的能力。

值得注意的是,2021年至2023年富友支付的毛利率分别为30.5%、28.4%和25.2%,持续下滑。其中境内支付服务毛利率分别为23.2%、23.1%和21.1%,整体下滑幅度相对较小,但跨境数字支付服务的毛利率却大幅下滑,分别为58.0%、48.9%和36.3%。

跨境支付业务是导致毛利率下滑的主因,背后受到市场竞争导致的服务费减少及佣金增加,此外,境内支付业务在2023年同比下滑的原因系交易量增加使得收单服务的佣金增加,而作为公司加强与渠道伙伴的定价策略的一部分,若干渠道伙伴在2023年获得了更高的佣金率。

卷入46起P2P相关诉讼

界面新闻记者注意到,富友支付曾向点对点(P2P)平台提供支付服务。据悉,该平台为连接借款人和出借人的互联网借贷中介。

2014年至2019年公司向P2P平台提供支付服务,然而,由于监管机构加强对互联网金融行业的关注,为审慎起见,富友支付在2019年开始大规模撤销此类P2P合作。尽管如此,报告期各期公司还是因原告与P2P平台之间的纠纷而卷入高达46起P2P相关诉讼,主要涉及富友支付于2019年底大规模撤销与P2P平台的合作之前发生的交易。

富友支付表示,2018年至2024年,公司还收到了监管机构转发的合计89起P2P相关投诉,但目前无任何投诉引致针对公司的监管行动。

截至最后实际可行日期,46起诉讼中的37起已完全解决,所有诉讼均达成对公司有利的最终法院判决,且集团无责任支付赔偿。在余下的九起诉讼中,公司在两起案件的法院初审中胜诉。

对于尚待判决的案件,富友支付称,由于公司与原告之间并无私人借贷关系,公司并无挪用原告的贷款资金,亦无获得任何不当利益,且在已解决的类似案件中公司未被判定须赔偿损失,公司相信被要求承担责任(例如被责令偿还原告的贷款本金及利息)的可能性极低。

本次IPO,富友支付拟使用募集资金的35%用于差异化的创新解决方案增加产品组合;30%用于投资技术平台及基础设施;15%用于进一步扩张支付网络及深化与生态合作伙伴的关系;10%用于海外业务,其余将作为一般公司用途。

但需要指出的是,报告期各期,富友支付进行了4次分红,金额分别为1.4亿元、2.5亿元、1.2亿元、0.4亿元,累计分红5.5亿元。而公司净利润分别对应为1.47亿元、7116.5万元、9298.4万元和4167.6万元,各期分红约占期间净利润总和3.56亿元的154.49%。

还没有评论,来说两句吧...