界面新闻记者 |

微信号:MD80086

添加微信好友, 获取更多信息

复制微信号

停牌十个交易日后,科源制药(301281.SZ)针对“百年老字号”宏济堂的关联收购初见端倪。

10月21日晚间,科源制药发布《关联交易预案》,公司拟向控股股东力诺投资控股集团有限公司(下称“力诺投资”)、间接控股股东力诺集团股份有限公司(下称“力诺集团”)等39名交易对方发行股份及支付现金购买其持有的山东宏济堂制药集团股份有限公司(下称“宏济堂”)99.42%股权。

需要关注的是,在此之前,宏济堂曾经辗转资本市场多年,期间两度接受IPO辅导,并曾谋划借壳上市,最近一期辅导工作直至今年9月30日才刚刚结束。

截至今年6月30日,宏济堂大股东力诺集团及其控制的关联方仍占用其资金本金金额高达6亿元。如若无法及时解决,将对此次收购造成影响。

目前,标的宏济堂的估值尚未确定,科源制药将于10月22日开市起复牌。截至10月22日发稿时,科源制药股价开盘封20CM涨停。

关联收购

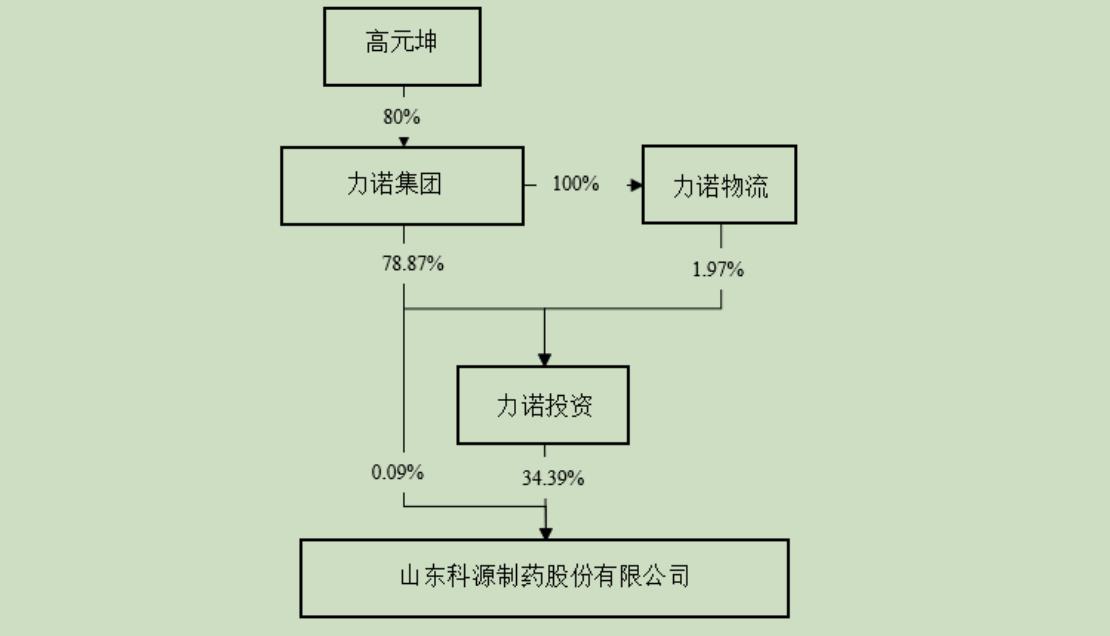

无论是科源制药还是宏济堂,二者同为“济南前首富”高元坤掌控的“力诺系”旗下公司,本次收购构成关联交易。

其中,力诺投资、力诺集团合计持有宏济堂39.68%的股份,为控股股东;力诺投资持有科源制药34.39%的股份,是科源制药的控股股东,高元坤间接控制上市公司34.48%股权。

此外,高元坤还在宏济堂股东之一鲁康投资有限公司担任董事,该公司持有宏济堂的比例为0.80%。

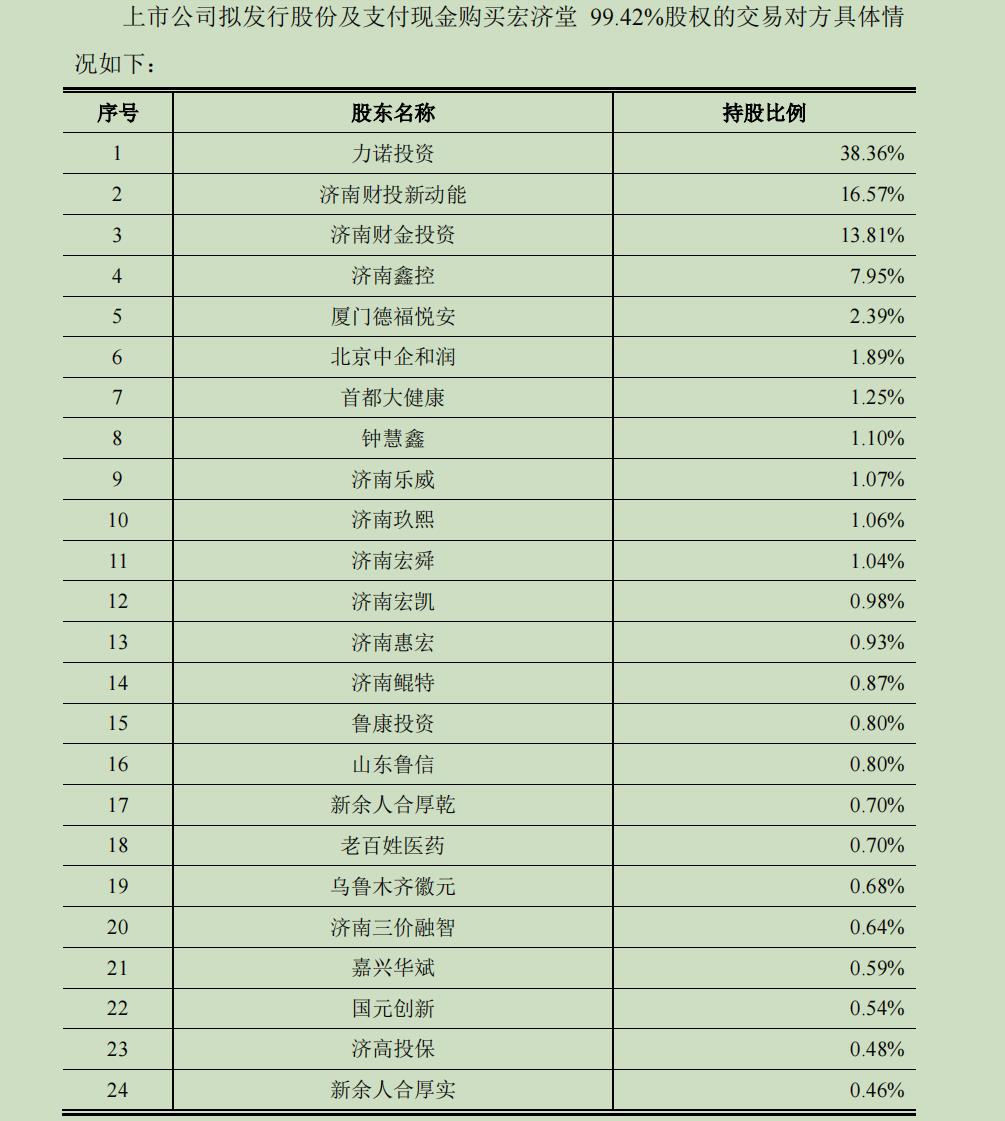

《关联交易预案》显示,包括力诺投资在内,此次关联收购的交易对象多达39名,合计持有宏济堂99.42%股权。

其中, 宏济堂第三大股东济南财金投资有限公司系科源制药持有5%以上股份股东(济南财金投资与其一致行动人济南财投基金、济南财金科技合计持有上市公司5%以上股份);宏济堂第二、第四大股东济南财投新动能、济南鑫控同时为济南财金投资的一致行动人。

宏济堂的股东—济南宏舜、济南惠宏为科源制药持有5%以上股份股东济南安富的一致行动人(济南宏舜、济南惠宏与济南安富的执行事务合伙人均为申英明)。

此外,宏济堂的股东还包括上市公司老百姓(603883.SH)的控股股东老百姓医药集团有限公司,其持有宏济堂的比例为0.70%。

公开资料显示,宏济堂创立于1907年,是中华老字号企业,主营业务为中成药、阿胶制品及麝香酮等产品的研发、生产与销售。截至本预案签署日,宏济堂共取得150个药品注册批件,其中35个产品进入国家基药目录,90个产品进入医保目录,7个药品为独家品种,2个药品为独家药品剂型。

另据米内网数据库,宏济堂阿胶、安宫牛黄丸2023年市场份额排名第三,具有较高的市场知名度;宏济堂是国家保密技术人工麝香核心原料麝香酮的全国独家供应商,具备产品独特性。

作为一家化药上市公司,科源制药为何要将一家IPO屡屡刹羽的中药老字号收入A股?

科源制药称,交易完成后,上市公司主营业务将延伸至中成药、阿胶制品等领域,实现部分生产办公设施集约化使用及采购、销售渠道协同,有助于上市公司优化产品布局、加强销售采购渠道整合、降低经营成本,打造具备规模优势、行业知名度高的医药大健康平台。

据悉,科源制药拟向不超过35名符合条件的特定对象发行股份募集配套资金,本次募集配套资金总额不超过拟发行股份购买资产交易价格的100%,且发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%,发行数量及价格按照中国证监会及深交所的相关规定确定。

截至本预案签署日,此次交易标的的审计、评估工作尚未完成,预估值及拟定价尚未确定。

辗转资本市场

作为“百年老字号”,宏济堂对于资本市场来说并不陌生。

今年1月29日,宏济堂在山东证监局进行了IPO辅导备案,开启了又一次冲刺上市之旅。根据最新的辅导备案报告,宏济堂注册资本28587.68万元,控股股东力诺投资持股41.76%。

在此之前,宏济堂曾于2021年9月28日与华泰联合证券签订辅导协议,并进行了八期辅导。2023年10月提交的第八期辅导工作进展情况报告显示,该期辅导时间由2023年7月1日至2023年9月30日。然而此后便没有了下文。

而在两次备战冲刺IPO之前,宏济堂还曾短暂挂牌新三板,并谋划借壳A股上市。

2016年10月26日,宏济堂挂牌仪式在全国中小企业股份转让系统交易中心举行。然而不到一年时间,2017年7月7日,宏济堂便宣布终止挂牌。对于终止挂牌的原因,公司并未透露。

直到2020年1月,宏济堂开始谋划借壳上市。

2020年1月13日,ST亚星(600319.SH,亚星化学)披露重大资产重组预案,拟通过发行股份的方式购买宏济堂和科源制药100%股份,并置出现有全部资产及负债。交易完成后,宏济堂和科源制药将成为ST亚星的全资子公司,公司控股股东将变更为力诺投资,实际控制人变更为高元坤。

然而,这一重组事项在不到半年之后戛然而止。原因是“交易各方对本次重组的交易价格、业绩承诺及补偿等核心事项未能达成一致”。

在此期间,上交所还对本次交易下发问询函,一连抛出28个问题,并对收购标的财务的真实性和合理性提出质疑。

2023年4月,科源制药率先登陆创业板上市,如今又准备反过头来将IPO屡屡刹羽的宏济堂收入A股。

大股东资金占用达6亿元

宏济堂近年来的业绩并不算稳定。

《关联交易预案》显示,宏济堂2022年、2023年、2024年1至6月分别实现营业收入12.17亿元、13.75亿元、9.38亿元,对应净利润分别为2.09亿元、1.51亿元、1.33亿元。

其中,宏济堂2023年经历了增收不增利的一年。对于净利润下滑,公告给出的解释是,“主要系为抢抓公共卫生事件结束后的中药市场发展机遇,宏济堂当期招聘较多的销售人员,职工薪酬上升导致销售费用同比增加较多,同时各项资产减值损失有所增加所致”。

从宏济堂更早披露的经营数据来看,2017年至2019年,公司营业收入分别为4.89亿元、5.15亿元、4.67亿元,对应净利润分别为2010.54万元、4635.43万元、8386.15万元,增长幅度较大。

而与此同时,宏济堂的毛利率分别为74.50%、63.56%、57.29%,呈逐年下滑趋势,同期经营净现金流为-7725.74万元、1.29亿元和1.14亿元。

公司营收下滑、毛利率下滑但是净利润增加,对于走向并不一致,公司曾解释称,主要是因为报告期内销售费用变动所致。

据悉,本次交易中,力诺投资、力诺集团同意对宏济堂此次重组实施完毕后的三年的业绩实现情况作出相关承诺,并承诺在不能完成承诺之业绩时对公司进行补偿。

同样需要注意的,还有宏济堂的内控问题。

公告显示,截至今年6月30日,宏济堂大股东力诺集团及其控制的关联方占用其资金本金金额达6亿元。

此外,2018年3月,力诺集团以经评估的不动产向宏济堂增资,其中,就一处不动产权证号为“鲁(2018)济南市不动产权第0006489号”的不动产,力诺集团已根据约定将相关不动产交付宏济堂使用,但由于力诺集团以该等不动产为自身银行贷款设置抵押,该等不动产尚未过户至宏济堂名下。

实际上,宏济堂的资产独立性问题和大股东资金占用问题由来已久,在其登陆新三板时就已经存在。

资料显示,截至2014年年末,力诺集团以及该集团其他成员企业占用宏济堂的款项为4.70亿元。经中介机构、机构投资者与力诺集团沟通,后者意识到资金拆借属于不规范行为,并认识到公司规范独立运作的重要性,开始陆续偿还占用的公司资金。

直到2023年4月,华泰证券发布的宏济堂上市辅导工作进展情况报告(第六期)中指出,宏济堂存在资产独立性问题和大股东资金占用问题仍需要解决。

2023年7月发布的第七期报告亦显示,辅导工作将继续推进公司治理结构完善、不动产的过户和办证、关联方资金占用的偿还以及历史上的职工股确权等问题的解决。

济南某私募基金经理展林对界面新闻表示,大股东资金占用的危害是多方面的,首先直接损害中小股东的合法权益,因为这些资金本应用于公司的经营和发展,从而为股东创造更多价值。其次,资金占用还可能导致公司财务报表失真,掩盖公司真实的财务状况,从而影响投资者对于公司财务状况的判断。

不仅如此,监管机构近年来对大股东资金占用行为持“零容忍”态度,一旦查出,涉事公司及大股东或面临监管处罚,包括但不限于公开谴责、罚款、市场禁入等。

针对这一问题,科源制药在风险因素中提及,力诺投资、力诺集团已出具说明将在上市公司董事会审议本次交易的重组报告书前解决上述资金占用及履行全部出资义务。“若无法及时解决上述问题,将会影响本次交易进度”。

还没有评论,来说两句吧...