界面新闻记者 |

微信号:MD80086

添加微信好友, 获取更多信息

复制微信号

贵州茅台(600519.SH)也开始炒债了,并且还要招聘债券交易员。

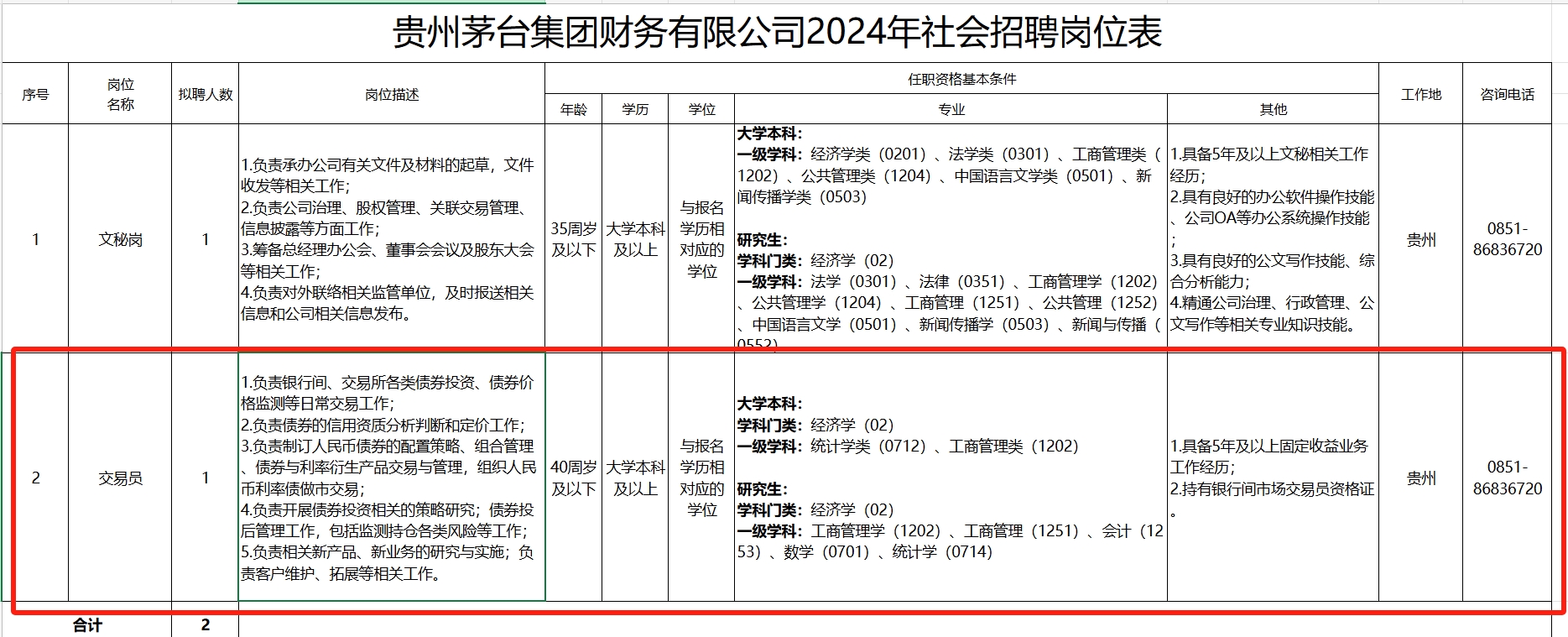

近日,贵州茅台官网披露一则贵州茅台集团财务有限公司2024年引进专业人才公告,贵州茅台集团财务有限公司计划引进专业人才2人,其中之一是债券交易员。

岗位要求显示,应聘者需具备5年及以上固定收益业务工作经历,同时还需要持有银行间市场交易员资格证。

工作内容方面上,据该岗位描述,应聘者除需要负责银行间、交易所各类债券投资、债券价格监测等日常交易工作外,还需要负责制订人民币债券的配置策略、组合管理债券与利率衍生产品交易与管理,组织人民币利率债做市交易,同时负责开展债券投资相关的策略研究等共计5项主要内容。

一位公募基金的债券交易员向界面新闻记者证实,上述岗位内容基本上与金融机构的债券交易员职责范围一致,同时,该岗位的对于应聘者的从业年限要求并不高。

“像贵州茅台这种体量的上市集团公司,账面会有非常多的流动资金。财务公司对集团部分长期闲置资金进行证券投资都属于常规操作。特别是在今年降息背景下,债券市场持续走牛,上市公司加强债券投资也可能提高公司整体投资收益水平。”有市场人士向界面新闻记者分析。

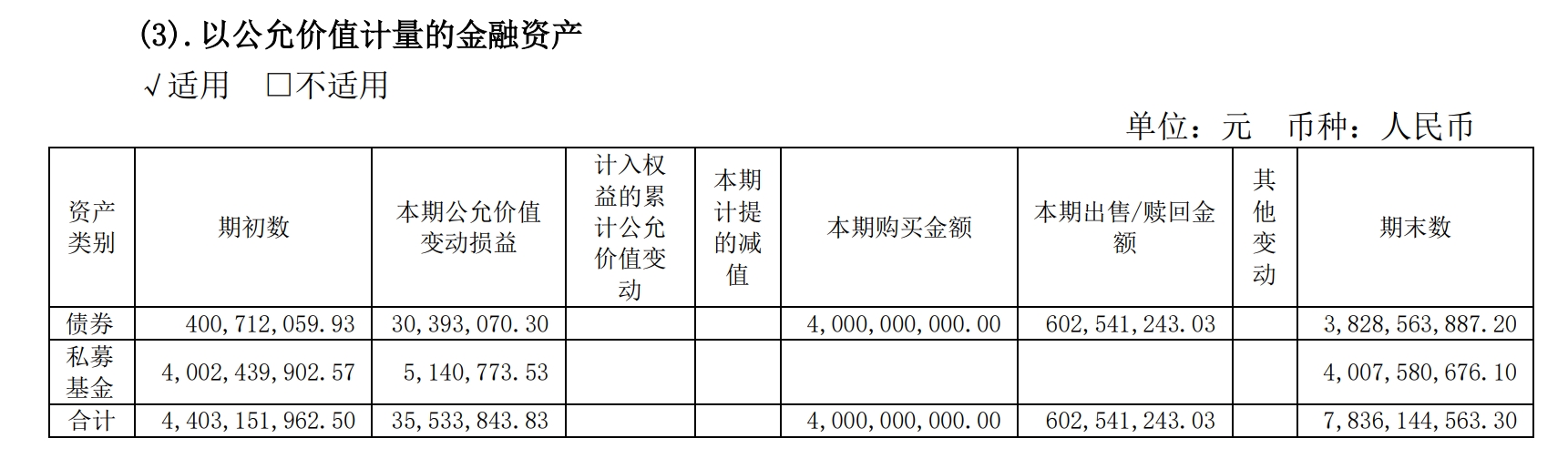

界面新闻记者查阅贵州茅台2024年半年报发现,仅今年上半年,贵州茅台便买入债券40亿元,叠加期初沉淀及上半年出售情况,至2024年6月底,贵州茅台持有的债券资产价值达38.29亿元,较2023年末提升8.55倍。

“(增持债券的操作)一般来看是作为理财替代,不过就资金体量而言,与贵州茅台近600亿元的货币资金规模比,公司债券投资规模并不算大。”有公募固收部基金经理就向记者介绍,“尽管无法获知公司配置了哪些债券品种,但当前债券超级牛市下,贵州茅台配置债券稳赚的概率不低。”

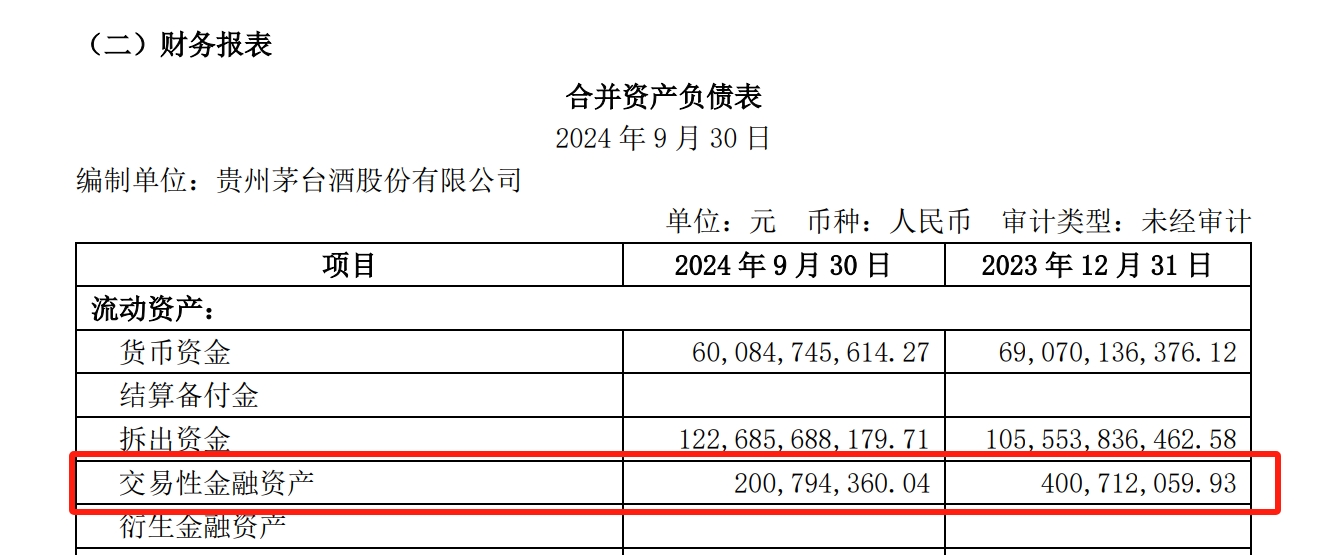

尽管截至今年二季度末,贵州茅台持有的债券资产累计已达38.29亿元,但三季报却披露,截至今年9月底,公司持有的债券资产又仅剩2亿元。

多位固收从业者向界面新闻记者表示,由于今年三季度债券收益率急转直下,不排除上市公司大手笔卖债,进行止盈操作。

“不过,考虑到四季度以来债券再次开启牛市行情,若公司能持债至现在,实际能获得的投资收益将更大。”也有业内人士向记者分析。

12月以来,债券市场开启“疯牛行情”。

12月2日,十年期国债活跃券240011收益率跌破2%,创下22年以来新低后,势如破竹,最近一周又连续跌至1.9%、1.8%。

截至12月16日收盘,十年期国债活跃券240011收益率已下降至1.7125%,距离破1.7%近在咫尺,月内连降26.75bp。

超长期国债收益率降幅也势不可挡,30年国债活跃券240006收益率12月13日盘中首次下破2%后,截至12月16日收盘,超长债收益率已下行至1.9501%处。

首创资管指出在过去的一周(12月9日-12月13日),债市演绎快牛行情,主要有三方面原因,一是中央政治局会议提出货币政策定调转向“适度宽松”,大幅超市场预期,市场对货币宽松预期升温,同时中央经济工作会议明确指出提高财政赤字率,增加发行超长期特别国债,增加地方政府专项债券发行使用,相对去年力度财政政策明显更大;二是11月新增贷款进一步走弱,剔除化债提前还贷2000亿元后,读数仍远低于历史同期均值,实体融资需求未见改善;三是基金保险抢跑,配置需求旺盛,跨年行情提前启动。

长债收益率持续下行之际,债券基金市场迎来新一轮强势上涨。

Wind显示,截至12月13日收盘,鹏扬中债-30年期国债ETF(511090.OF)近一周涨幅达到3.03%,年度回报20.12%,位列同类排名1/399;此外,5-10年国开债、7-10年政策性金融债、7-10年国开债等多个被动指数债券型基金年度回报也纷纷超过10%。

还没有评论,来说两句吧...