记者|赵阳戈

微信号:MD80084

添加微信好友, 获取更多信息

复制微信号

闯关北交所的东实环境(874087.NQ),因IPO募资额全不用于额还钱而出圈。

东莞市国资委100%控制

资料显示,东实环境成立于2013年9月16日,注册资本5亿元,2023年6月15日挂牌于全国中小企业股转系统,主办券商为东莞证券。2024年5月20日起,公司调入创新层。紧接着2024年6月25日东实环境获得北交所受理,2024年7月进行问询,直到2024年9月东实环境完成第一轮问询回复。

东实环境的保荐机构东莞证券,控股股东为东实集团。东莞市国资委合计持有东实环境5亿股,占比100%,为东实环境实际控制人。东莞证券实际控制人也是东莞市国资委。

东实环境的业务有市政固废综合服务、工业固废综合服务、 城市环境综合服务三大板块,其中市政固废综合服务包括垃圾焚烧发电及供热、餐厨垃圾处置及资源化利用,工业固废综合服务包括危险废物无害化处置、填埋场浓缩液集中处置、一般工业固废处理,城市环境综合服务包括城市环境及公共服务运营、填埋场治理及场地修复等。公司主要经营地点为广东省东莞市,东莞地区收入占比超过9成。

2023年东实环境的营业收入9.83亿元,资产负债率(母公司)55.99%,毛利率40.29%,净利润7449.46万元,经营活动产生的现金流量净额2.88亿元,研发投入占比1.99%,货币资金3.04亿元。

东实环境的“出圈”,还在于其募资将全额用于“偿还银行贷款”,公司计划募资额2.4亿元。

募资还贷

9月13日,东实环境更新了第一轮问询的回复公告,其中明确了自己的账目及还账计划。

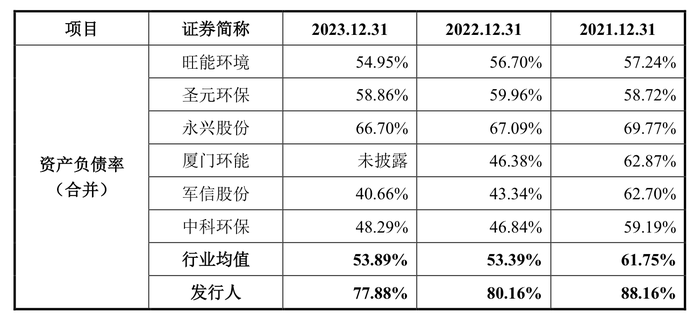

东实环境描述,公司处于业务快速拓展阶段,又是资本密集型行业,资产负债率虽然整体呈现下降趋势,但仍偏高。东实环境2023年合并资产负债率是77.88%,远高于可比公司。

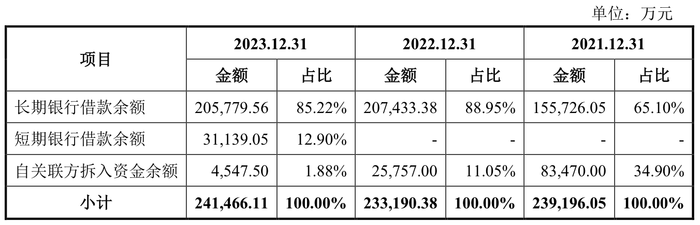

目前东实环境主要通过银行借款等有息负债方式、控股股东等关联方拆借资金或自身经营积累来满足资金需求。2023年长期银行借款余额为20.58亿元,短期银行借款余额3.11亿元,自关联方拆入资金余额4547.5万元,合计24.15亿元,东实环境表示存在资金紧缺的风险。

东实环境给出了一些明细,不过从还款日来看,短期借款的还款日都已过去。长期借款还款日较近的是从东莞农村商业银行股份有限公司中心支行借的一笔9298.03万元的款项,还款日为2025年7月21日。2025年到期的另还有9月一笔1450万元,和12月一笔11583.33万元。

根据东实环境制定的本金还款计划,2024年需要还钱25368.74万元,2025年还36730.55万元,该份计划持续到2035年。也即是说,此番募资额2.4亿元,差不多能覆盖2024年还款计划额的94%。东实环境目前货币资金3.04亿元,也能覆盖年内还款计划额。

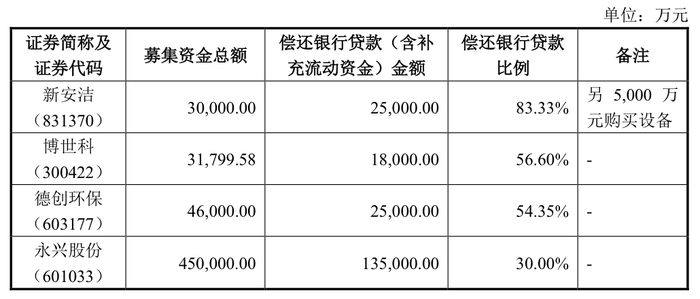

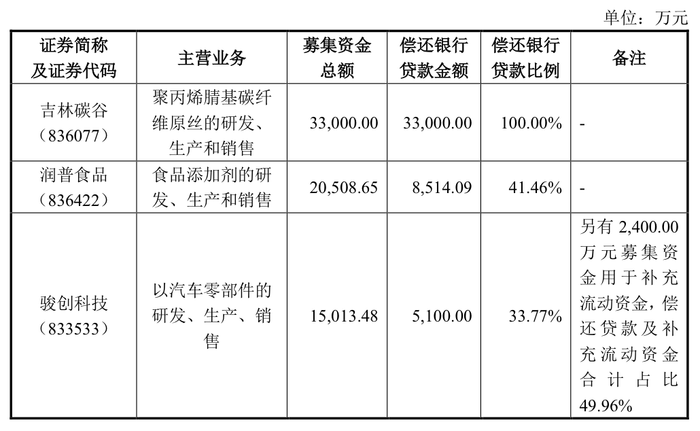

全额募资用于偿还银行贷款还是比较少见的。根据东实环境的寻找,并没有在公开查询中,找到同行业企业发生过公开发行募集资金全部用于偿还银行贷款,不过东实环境罗列了一些高比例还款的案例。

不过,非同行业企业的吉林碳谷(836077.BJ)为北交所上市公司,也是全额募资还款。

预计危废子公司2026年才盈利

界面新闻注意到,东实环境子公司中的新东欣,始终处于亏损状态,2021年至2023年净利润分别为-9624.85万元、-8083.93万元、-9359.31万元。

据悉,子公司新东欣投建并运营的东莞市海心沙资源综合利用中心绿色工业服务项目,是东莞市核准处置类别最齐全、核准处置规模最大的危险废物无害化处置项目,具备年处理18.25万吨分散填埋场浓缩液能力,规划建设年处理26大类、258小类的危险废物共31.61万吨。

就此,东实环境在回复公告中解释,子公司新东欣于2021年8月开始投产,亏损的主要原因系该业务的固定投入和借款利息较大,产能处于爬坡阶段,单位处理成本较高;受市场供需不平衡的影响,同时受全球经济波动的影响,上游工业企业的产量受到影响,市场竞争较为激烈,处置单价处于低位。

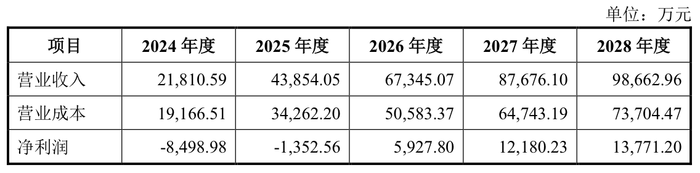

东实环境预计新东欣2024年度合并净利润为-8498.98万元,仍会处于亏损状态,2025年度亏损收窄,2026年度可以扭亏为盈。

东实环境也表示,新东欣也存在持续亏损风险,是否能2026年实现盈利,还需要看几个方面的改善。

其一是已投产危险废物焚烧处置业务和工业废水物化处理业务预测的处理量能否得到实现;其二为已投产危险废物焚烧处置业务和工业废水物化处理业务预测的处理单价能否缓慢回升;其三是在建尚未投产项目之表面处理废物火法冶炼、废矿物油综合利用业务和铝灰渣业务的市场是否发生重大不利变化。

还没有评论,来说两句吧...